Prime brut vs net : quelles différences pour votre salaire ?

Dans l’univers professionnel, maîtriser la distinction entre prime brut et prime net est plus crucial que jamais pour comprendre ce que vous percevez réellement à la fin du mois. Beaucoup de salariés perçoivent une prime annoncée en montant brut, mais le véritable gain financier est celui qui apparaît en net, après déduction des cotisations sociales et des impôts à la source. Cette différence peut souvent surprendre, influencer vos décisions financières et changer votre vision de votre rémunération globale. 2025 marque une période où le cadre fiscal et social connaît des ajustements, rendant la connaissance de ce mécanisme indispensable pour tout salarié, notamment face à l’émergence de primes atypiques telles que la prime exceptionnelle ou les primes d’intéressement et de participation. Ce guide complet vous invite à découvrir toutes les clés pour convertir, calculer et anticiper vos primes nettes à partir du brut, tout en explorant les subtilités souvent méconnues de ces notions essentielles.

Distinctions fondamentales entre prime brute et prime nette sur votre bulletin de salaire

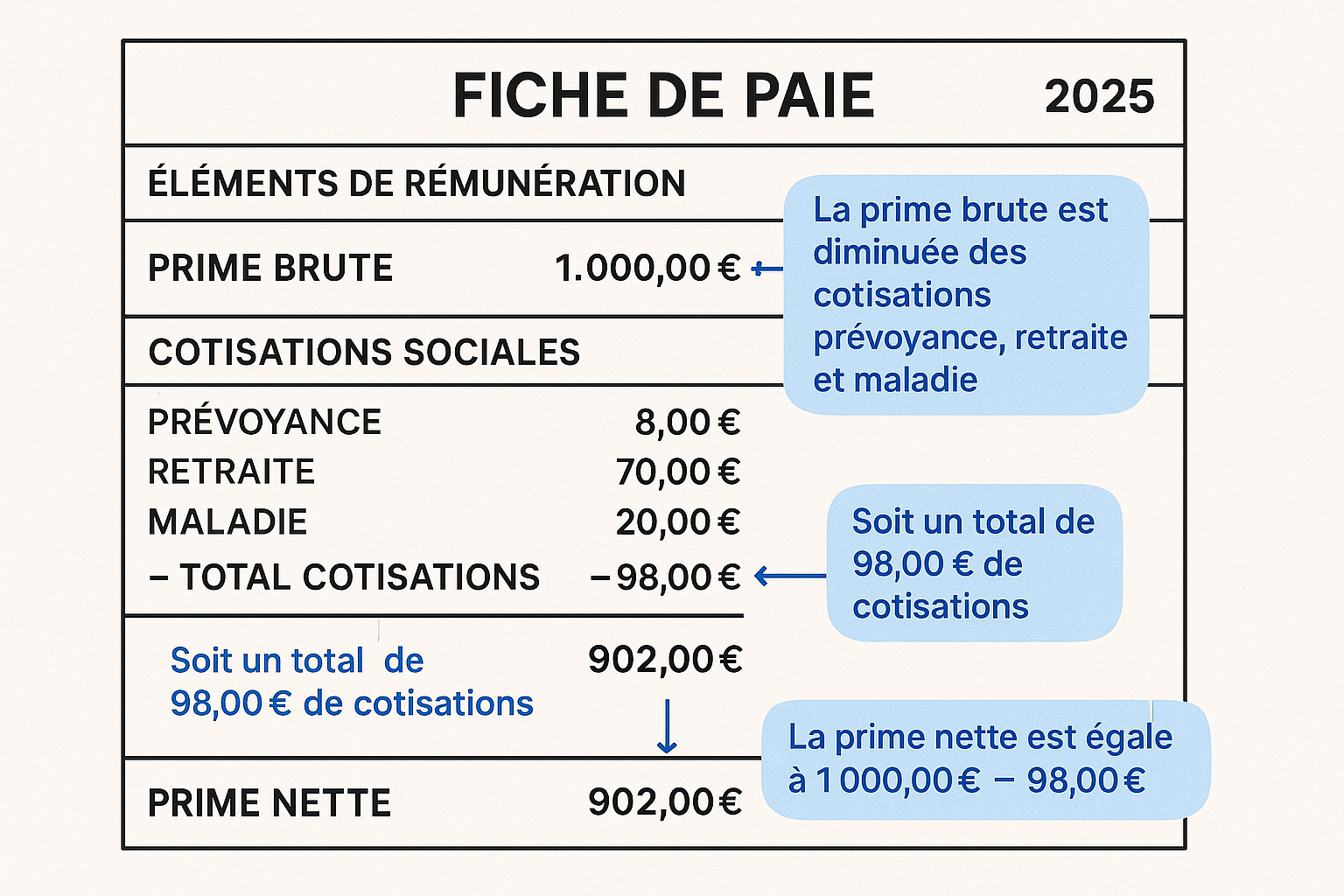

La compréhension des notions de prime brute et prime nette est la première étape pour maîtriser votre rémunération. La prime brute correspond au montant total promis par l’employeur sans aucune retenue. Elle s’ajoute au salaire brut mensuel et constitue la base avant l’application des déductions fiscales et sociales. La prime nette, en revanche, désigne le montant réellement encaissé par le salarié, reflété sur le bulletin de salaire après l’imputation des cotisations sociales et de l’impôt prélevé à la source.

Pour illustrer ce principe, prenons l’exemple d’une prime de 1000 brut en net qui, une fois convertie, peut représenter autour de 780 à 820 euros net, selon le statut du salarié et les taux de cotisation applicables. Cette conversion diffère aussi selon la nature de la prime : une prime exceptionnelle ou une prime de participation bénéficient parfois de régimes fiscaux spécifiques, modifiant ainsi le calcul final.

Il importe aussi d’indiquer que les cotisations sociales incluent plusieurs types de prélèvements comme la sécurité sociale, la retraite complémentaire, l’assurance chômage, ainsi que les contributions sociales généralisées (CSG) et au remboursement de la dette sociale (CRDS), qui impactent toutes la conversion du brut en net. Pour vous accompagner dans cette démarche, plusieurs outils de simulation de prime brut en net sont disponibles en ligne, assurant une estimation fiable et personnalisée.

- La prime brute est la somme indiquée avant déduction.

- La prime nette est ce que vous percevez réellement, après prélèvements.

- La conversion dépend du type de prime et du profil du salarié.

- Il existe des simulateurs pour faciliter le calcul.

- Chaque prime peut être soumise à un régime fiscal distinct.

| Type de prime | Montant brut | Montant net estimé* | Particularités |

|---|---|---|---|

| Prime exceptionnelle | 1000 € | 850 € environ | Exonération limitée sous conditions |

| Prime de participation | 1500 € | 1400 € environ | Avantages fiscaux selon le régime |

| Prime d’intéressement | 1200 € | 1100 € environ | Soumise à exonérations sous plafond |

| Prime classique | 1000 € | 780 à 820 € | Calcul standard de cotisations |

*Montants nets approximatifs en fonction des taux de cotisations 2025.

Les mécanismes précis du calcul de la prime brut en net : comprendre chaque étape

Le passage de la prime brut en net nécessite d’identifier chaque déduction appliquée par l’employeur. Le procédé commence par la prime brute, sur laquelle sont appliquées plusieurs cotisations sociales obligatoires, et pour finir l’impôt à la source, intégré dans le processus de paie depuis 2019.

Les principales étapes sont :

- Calcul des cotisations sociales : Ces prélèvements couvrent la protection sociale (maladie, maternité, retraite, chômage) et représentent généralement 22% à 25% du brut, selon le type de contrat et la convention collective.

- Prélèvement à la source : L’impôt sur le revenu est prélevé directement, avec un taux individualisé qui peut varier en fonction de votre déclaration fiscale.

- Cas spécifiques : Quelques primes comme la prime d’intéressement ou la prime de participation bénéficient d’une exonération partielle des charges sociales, augmentant ainsi leur prime nette.

Connaître précisément ces étapes permet non seulement d’anticiper le montant net de votre bonus mais également de détecter d’éventuelles erreurs sur le bulletin de paie. Pour bien maîtriser cette conversion, il est conseillé d’utiliser un convertisseur prime brut en net en ligne, qui intègre les dernières législations.

- Identifiez la base brute de la prime.

- Appliquez les cotisations sociales avant impôts.

- Enregistrez la récupération du prélèvement à la source.

- Consultez les exonérations spécifiques selon la nature de la prime.

- Vérifiez la cohérence finale sur votre fiche de paie.

| Étape | Pourcentage approximatif | Impact sur prime 1000 € brut |

|---|---|---|

| Cotisations sociales | 23% | -230 € |

| Prélèvement à la source | 10% | -77 € (après cotisations) |

| Prime nette estimée | ~ 693 € |

Ce tableau démontre que pour une prime 1000 brut en net, la somme réellement perçue s’élève à environ 690 à 700 euros. Cette estimation reste indicatrice car le taux de prélèvement à la source dépend de la situation personnelle du salarié.

Ce tutoriel vidéo explique concrètement le calcul prime brut en net, avec des exemples pratiques illustrant les déductions et les différents types de primes.

Comment anticiper le montant net à partir d’une prime brute : astuces et conseils pratiques

Face à la fluctuation des prélèvements sociaux et fiscaux, anticiper le montant net de votre prime est indispensable pour une bonne gestion de vos finances. Voici quelques conseils pour vous assurer une conversion optimale :

- Utilisez un simulateur prime brut en net : ces outils en ligne prennent en compte le contexte fiscal à jour et les spécificités de votre contrat pour un calcul précis.

- Intégrez toutes les primes dans votre salaire brut pour éviter qu’elles ne soient sous-estimées dans les calculs.

- Consultez régulièrement vos fiches de paie pour vérifier la cohérence des montants et pouvoir réagir rapidement en cas d’erreur.

- Informez-vous sur les exonérations en vigueur, notamment concernant les primes exceptionnelles ou les primes liées à la participation aux bénéfices.

- Négociez la base brute lors de la discussion salariale puisque le net en dépend directement.

Par exemple, une prime 2500 brut en net après déduction peut représenter environ 2000 euros nets, mais si une partie de cette prime bénéficie d’une exonération (comme les primes d’intéressement), le net peut être plus avantageux.

- Prévoir un budget en fonction du net et non du brut.

- Se méfier des erreurs fréquentes dans les bulletins de salaire, surtout quand des primes sont ajoutées.

- Penser aux avantages complémentaires souvent oubliés.

| Montant brut de la prime | Estimation du net | Recommandations |

|---|---|---|

| Prime 400 euros brut en net | 320 à 340 € | Vérifier exonérations éventuelles |

| Prime 700 euros brut en net | 560 à 590 € | Utiliser un simulateur fiable |

| Prime 1340 brut en net | 1060 à 1120 € | S’assurer de la nature de la prime |

| Prime 3000 euros brut en net | 2400 à 2550 € | Négocier la rémunération brute |

L’utilisation des simulateurs en ligne pour convertir votre bonus brut en net

Les simulateurs en ligne sont devenus des alliés précieux pour les salariés qui souhaitent comprendre ce que représente exactement leur rémunération. Ces plateformes offrent la possibilité de réaliser un calcul bonus brut net ou une conversion prime brut en net, en tenant compte des taux de cotisation actualisés et des spécificités fiscales en vigueur.

Parmi les avantages de ces outils :

- Estimation rapide et personnalisée selon la nature du bonus ou de la prime.

- Prise en compte des exonérations spécifiques (ex. : prime exceptionnelle).

- Mise à jour régulière des paramètres selon les changements législatifs.

- Possibilité de simuler différents scénarios comme la variation des montants bruts ou des taux d’imposition.

- Support pédagogique qui explique chaque ligne et déduction.

| Simulateur | Fonctionnalités principales | Lien |

|---|---|---|

| Simulateur prime brute en net | Calcul personnalisé, affectation des exonérations | simulateur-salaire-brut-en-net.com |

| Calculateur de bonus brut net | Options multi-primes, gestion prise à la source | simulateur-salaire-brut-en-net.com |

Grâce à ces outils, il est possible de se projeter sur l’impact concret des primes telles que la prime 1024 brut en net ou la prime 1200 brut en net, qui souvent varient selon les caractéristiques individuelles.

Les différents types de primes et leur impact sur le salaire net en 2025

En 2025, la diversité des primes versées aux salariés s’est étoffée, chacune ayant un traitement spécifique dans la conversion brut-net. Il apparaît alors essentiel d’identifier clairement les distinctions :

- Prime exceptionnelle : exonérée sous conditions, elle se distingue par une fiscalité plus légère, idéale pour valoriser sans alourdir les charges sociales.

- Prime d’intéressement : liée aux résultats de l’entreprise, elle bénéficie d’un régime fiscal avantageux, notamment exonérée de certaines cotisations sociales.

- Prime de participation : souvent versée en fonction des bénéfices réalisés, elle profite de règles similaires à celles de l’intéressement.

- Prime classique : varie selon le secteur et l’entreprise, soumise à un régime classique de cotisations sociales.

Par exemple, pour une prime 1500 brut en net dans le cadre d’une prime d’intéressement, le salarié peut toucher un montant net plus élevé que pour une prime classique du même montant brut, grâce aux exonérations spécifiques appliquées. Cette nuance influe directement sur le pouvoir d’achat et la motivation.

| Type de prime | Montant Brut | Montant Net estimé | Avantages fiscaux |

|---|---|---|---|

| Prime exceptionnelle | €1000 | €900 environ | Partielle exonération des cotisations |

| Prime d’intéressement | €1500 | €1350 environ | Exonérations spécifiques |

| Prime de participation | €1200 | €1100 environ | Allègements fiscaux selon accord |

| Prime classique | €1500 | €1150 environ | Calcul standard des cotisations |

Surveiller et vérifier vos fiches de paie : la clé pour une conversion prime brut net correcte

La vérification attentive de votre fiche de paie est une étape incontournable pour s’assurer que la conversion de la prime brut au net est correcte. Nombre d’erreurs sont encore constatées en entreprise, perturbant la perception exacte des rémunérations.

Voici un ensemble d’éléments à contrôler :

- La présence et le montant de la prime brute indiqués clairement.

- Le détail des cotisations sociales appliquées ligne par ligne, notamment la CSG et la CRDS.

- La prise en compte du prélèvement à la source dans les calculs.

- La cohérence entre les différents éléments de rémunération, comme le salaire de base, les heures supplémentaires et les primes.

- La conformité aux taux en vigueur et aux accords d’entreprise.

Par exemple, une prime 500 euros brut en net devrait se traduire par un crédit de 400 à 430 euros net, selon la situation. Une erreur dans l’application des taux ou l’oubli d’une exonération peut engendrer un écart important.

| Éléments de vérification | Conséquences d’une erreur | Actions correctives |

|---|---|---|

| Montant prime brute incorrect | Rémunération moindre | Demander rectification à l’employeur |

| Taux de cotisation erroné | Perte ou trop perçu | Contrôle régulier, recours RH |

| Prélèvement à la source non appliqué ou mal appliqué | Erreur fiscale | Informer le centre des impôts |

| Exonérations non prises en compte | Sur-imposition | Vérifier l’accord d’entreprise |

Stratégies pour optimiser votre rémunération : négocier la prime brute pour un meilleur net

Négocier la prime brute dès l’embauche ou lors de revues salariales est une démarche qui peut influencer significativement votre revenu net. Comprendre que toutes les cotisations sociales et fiscales s’appliquent sur la base brute vous donne une marge de manœuvre capitales.

Pour optimiser cette démarche :

- Comparez les offres salariales en vous basant sur le net attendu, pas uniquement sur le brut annoncé.

- Détaillez avec l’employeur la nature des primes et leurs modalités de calcul.

- Demandez des simulations de conversion prime brut en net spécifiques à votre situation.

- Négociez également les avantages annexes qui peuvent compenser une différence entre brut et net.

- Informez-vous sur les dispositifs d’exonérations pour négocier des primes bénéficiant d’allègements.

| Conseils | Impact attendu |

|---|---|

| Négocier une prime brute plus élevée | Augmentation directe du net |

| Choisir des primes exonérées | Moins de charges et net accru |

| Inclure les avantages sociaux dans la négociation | Amélioration du package global |

| Utiliser des simulations pour argumenter | Gain de transparence et d’équité |